Immobilier – l’après COVID-19 ? Crack ou ajustement des prix ?

Ecrit par Steve SIGRUT

Le dé-confinement vient d’avoir lieu. Vous aviez prévu de vous lancer dans l’achat d’un bien immobilier avant le début de la crise. Vous vous posez la question de savoir si c’est désormais le bon moment pour devenir propriétaire ou investir. Voici, tout ce que vous devriez savoir avant d’acheter un bien aujourd’hui.

Attention: Nous avons souhaité orienter le débat sur l’immobilier résidentiel même si les autres types d’immobiliers sont intéressants à observer ou dans lesquels investir pendant la crise.

On sait déjà que l’immobilier commercial va certainement se déprécier en raison de la concurrence avec le commerce en ligne.

On sait également que l’immobilier de bureau va souffrir également car le télétravail a été éprouvé pendant le confinement et a démontré son efficience.

On comprends que l’immobilier logistique (entrepots, etc…) profitera des déboires de l’immobilier commercial pour les besoins du commerce par internet.

Enfin il reste l’immobilier résidentiel dont nous allons débattre ci-dessous.

Immobilier, une valeur refuge en France.

Historiquement l’immobilier est une valeur refuge dans la culture française, c’est même devenu un vrai business ou un revenu complémentaire pour certains particuliers. On observe depuis une vingtaine d’année un regain d’intérêt pour cette valeur pour les raisons suivantes:

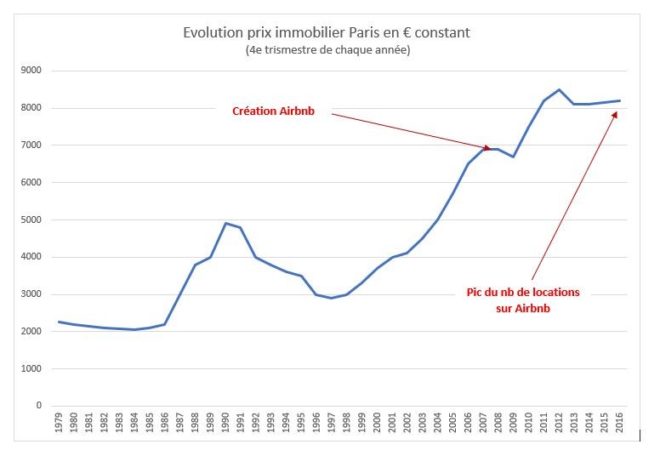

- Le passage à l’Euro semble avoir eu un effet psychologique puisque dès l’arrivée de cette nouvelle monnaie, les prix ont augmenté presque de façon exponentielle.

- La peur d’investir en bourse qui sont sur un sommet (un grand nombre d’investisseurs gardent encore les stigmates de la crise de 2001 et de 2008 + les banques acceptent un prêt à la banque pour investir dans l’immo mais pas pour acheter des actions)

- Le faible rendement des obligations en raison des taux très bas.

- Les avantages fiscaux sous les différentes présidences (crédit d’impôt, PINEL etc…)

- Le besoin de se loger (l’impression que la location est une perte sèche alors qu’un crédit est une location déguisés auprès de la banque avec au bout le bien qui nous appartient),

- L’absence de risque de perte de capital en comparaison avec d’autres investissements (renforcé par l’idée que si les prix baissent, ils finissent toujours par remonter un jour et qu’en attendant la maison est toujours à nous)

- La valorisation des biens depuis 20 ans.

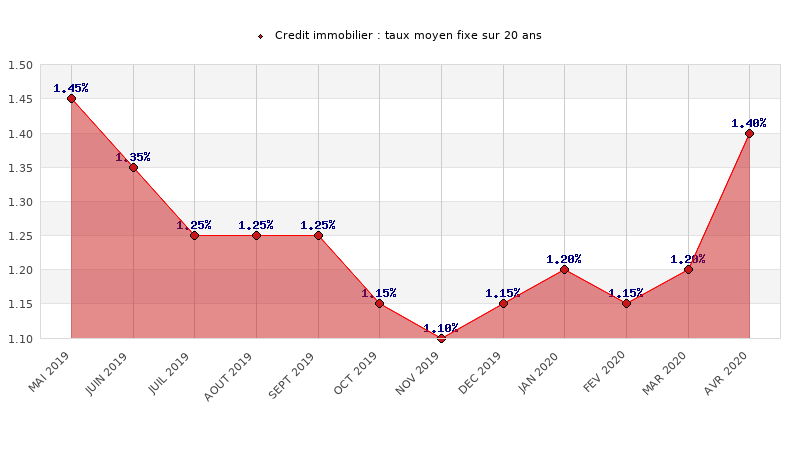

- La baisse constantes des taux d’intérêt et surtout des taux fixes ont valorisé l’attractivité du secteur. Les taux d’intérêt ont séduit de nombreux nouveaux ménages qui n’avaient pas, jusqu’alors, accès au crédit. L’offre ne suivant pas dans les secteurs attractifs comme les grandes métropoles intra-muros, les prix ont continué à augmenter, rendant la pierre encore plus intéressante.

- Beaucoup plus de dossiers sont acceptés auprès des banques qui vont même des fois à prêter la somme qui couvrent les travaux et les frais de notaire.

- Les durées de temps de crédit se sont allongés et permettent encore une fois l’accès au crédit à des nouveaux ménages, de plus en plus jeunes d’ailleurs.

- La réussite de petits investisseurs partis de rien et la publicité qu’ils en font sur leur blog ou chaîne youtube pour expliquer LA méthode qui les a propulsé au statut de rentier ou d’assurer un revenu complémentaire conséquent.

- La popularisation par les émission TV pour valoriser les biens à la vente et inciter le mouvement moutonnier d’achat.

Vous l’avez compris, le gouvernement a encouragé à l’investissement mobilier car il y trouve son compte (les objectifs sont de taxer les français qui ont mis le pied dans le ciment et ce n’est qu’un juste retour sur investissement de l’Etat) et les français sont contents d’avoir un toit qui leur appartient et qui ne cesse de prendre de la valeur. C’est vrai, la rentabilité a toujours été au rendez-vous pour ceux qui ont su bien négocier leur achat et leur crédit.

Va-t-il en être toujours ainsi ? Les prix ne sont-ils pas devenus trop élévés ? N’étaient-ils pas trop détachés du revenus des ménages ? Y-a-t-il eu une vraie spéculation ?

Le déclenchement d’une crise économique, déjà imminente, initié par le virus, vient-elle tout remettre en cause ?

Immobilier pré-COVID – des craintes de la baisse des prix.

En 2019, les économistes tiraient déjà la sonnette d’alarme

Un certain nombre d’économiste, qualifiés de pessimistes, tirent la sonnette d’alarme dès 2019 pour dénoncer un système bancal qui va s’effondrer car ils estiment que la précédente crise bancaire n’est pas digérée et que la baisse des taux d’intérêt en est le reflet.

En 2019, quels étaient les facteurs qui pouvait faire penser à retournement de situation ?

Facteur N°1 : Pour les économistes, l’écart entre le revenu des français et les prix de l’immobilier ne s’est jamais autant écarté, ce qui créé une bulle spéculative. Les prix sont à tel point élevé que certains biens en ville deviennent inaccessibles à une grande partie de la classe moyenne qui doit acheter en banlieue pour trouver des prix plus raisonnables. Et cela malgré un prix des transports (maison-travail) en constante augmentation.

Facteur N°2: Les taux sont proches de zéro, l’inflation est quasi absente. Comme l’argent prêté ne vaut rien, cela incite à acheter n’importe quoi, à n’importe quel prix. Danger !

Facteur N°3: L’accès facilité au crédit incitent les investisseurs à prendre plus de risques en achetant plusieurs biens dans les lieux qui se valorisent régulièrement à forte valeur locative. (On peut prendre l’exemple des biens achetés pour la location de courte durée AirBnB ) C’est très souvent sans apport car ils ont démontré aux banques que l’argent rentre avec leurs premiers achats fait à crédit et qu’ils sont de bons gestionnaires. Danger !

Facteur N°4: Alors même qu’ils ont peu d’économies et d’apport, les jeunes couples sont encouragés par leurs aînés pour investir de bonne heure dans un bien « patrimoine ». Un investissement d’autant plus risqué car il est réalisé sur une durée de 20 ans en moyenne. Sans expérience, on oublie souvent qu’en 20 ans, on peut subir des crises dans son pays, dans son travail, dans son ménage et qu’il peut survenir des nouvelles taxes, etc… Très peu, ont gardé une marge de manœuvre. L’achat est d’autant plus risque que les prix d’achat sont de moins en moins considérés car ils pensent faire une plus-value, comme leurs aînés. C’est pourtant l’achat le plus important de leur vie et ils achètent alors que le prix de l’immobilier est très élevé. Plus le prix est élevé, plus le risque de chuter est grand.

Facteur N°5: L’effet Ponzi ou moutonnier (les premiers ont bien gagné et en ont fait la publicité) avec les mesures fiscales favorisant la défiscalisation et donc l’achat encouragement l’endettement. Cette peur de l’endettement est couverte par les gains de plue-value qui paraissent garantis tant le marché monte. Beaucoup trop de français sont endettés, voire sur-endettés en ayant acheté au plus haut. Le cap des 1 millions de transaction ont été enregistrées en 2019. Ça vous donne une idée de nombres de personnes qui ont acheté au plus haut des prix. C’est bien de revendre avant le dégonflement de la bulle. Gare aux derniers qui auront la patate chaude encore dans les mains à ce moments-là.

Facteur N°6: Les banques seraient en mauvaise santé et ne se seraient pas remises de la crise de 2008. Le coup de grâce est venu de Téhéran (Iran) qui a fait bombardé en septembre 2019 les sites de productions Saoudien faisant monter le baril à 25% de sa valeur en une nuit. Un pari raté qui a coûté très cher aux banques américaines puisqu’elles avaient pariées sur une baisse du prix du baril. Les taux interbancaires (le taux auquel les banques se pr$tent) sont alors montés à 10% car les banques ne se faisaient plus confiances en raison du risque important de ne pas voir leur prêt honoré lié à la faillite très probables de plusieurs d’entre elles suite à ce pari raté sur le prix du pétrôle. Depuis les banques centrales ont dû injecter des liquidités (1000 milliards de dollar) pour éviter que le système ne s’écroule. Par conséquent, ce risque de crise bancaire existe bel et bien avec les répercutions évidentes dans les banques européennes. On a vu les pertes colossales des banques lors de la chute de Leman Brothers.

Facteur N°7: Une démographie structurellement défavorable en raison du vieillissement de la population. Les seniors ont plus tendance à vendre leur bien pour financer les frais dans les Epahd. Les jeunes sont dans un dynamique d’achat. Mécaniquement, nous aurons une offre plus importante à moyen terme. Aussi, le taux de natalité est de 1.87 en France et est en baisse. Par conséquent, la pression démographique sur l’achat des logements est aussi mécaniquement entrain de baisser. La France s’en va pour faire comme le Japon ou l’Italie dont la population est très vieillissante et avec un faible taux de natalité de 1.42 en 2019.

Les prêts à l’immobilier – Bercy tire la sonnette d’alarme en novembre 2019

En janvier 2020, la Banque Centrale Européenne (BCE) averti les banques via Bercy sur leur comportement auprès des emprunteurs. Les taux d’intérêt sont tellement bas qu’on peut économiser jusqu’à 30000 euros sur 25 ans en achetant le même bien qu’il y a 10 ans en arrière avec des taux élevés et des prix moins élevés (NOTA: l’inflation n’était pas la même qu’aujourd’hui, mais quand même!). Après la crise des subprimes et la crise bancaire qui a suivi, les banques étaient frileuses à prêter aux emprunteurs qui travaillaient dans des secteurs risqués comme l’automobile. 10 années plus tard, un très grand nombre de dossiers passent les yeux fermés avec des apports ridicules et sur des durées extrêmes.

Que recommande donc la BCE aux établissements bancaires ?

De limiter les montants d’emprunt à la limite des 33% d’endettement (souvent dépasser pour les bons clients) et de ne pas dépasser les 25 années de durée d’emprunt. La seconde piste serait d’imposer au banquier un taux plancher (pas le droit d’emprunter à moins de 1% par exemple) et de rendre plus difficile le rachat de crédit. Attention le verbe « recommander » en dit long sur ce que se joue en coulisse.

En effet, les taux sont tellement bas que les banques sont obligées de multiplier les contrats de prêts si elles veulent augmenter leurs bénéfices, donc leurs fonds propres mais aussi pour pouvoir créer de la valeur grâce à la dette. Elles se rattrapent en obligeant les clients à relocaliser chez elle leur épargne et en leur vendant des produits comme les assurances.

Mais l’exercice est dangereux si un scénario de crise bancaire vient à survenir.

https://www.capital.fr/immobilier/credit-immobilier-les-banques-ont-bien-commence-a-resserrer-leurs-conditions-demprunt-1361799

C’est un article parmi tant d’autres, illustrent les inquiétudes du gouvernement sur les risques pris par les banques en matière d’endettement et de durée de crédit.

Immobilier – quelles seront les conséquences POST-COVID19 ?

A l’heure du dé-confinement, on ne peut encore pas se prononcer sur la dégringolade de l’immobilier.

L’arrivée du virus est-elle l’épingle qui fera exploser la bulle immobilière ?

Quelles sont les raisons qui pourraient amener l’immobilier à se dévaloriser après la crise du COVID19 ?

Le marché de l’immobilier fonctionne selon la loi de l’offre et de la demande. Il s’agira de mettre en lumière les différents aspects qui amèneraient à démontrer une destruction de la demande par rapport à l’offre ou inversement.

Les interrogations vont bon train. Alors même que certains économistes nous alertaient sur une situation inquiétante, il s’ajoute à tout cela plus de 2 mois d’inactivités économiques et une augmentation jamais vue de la dette des Etats malgré une politique monétaire très favorable depuis de nombreuses années avec des taux d’intérêt très bas.

Immobilier – Un pouvoir d’achat en berne

Le pouvoir d’achat dans le domaine de l’immobilier sera mis à mal par la crise du COVID19 en raison de la contraction du Produit Intérieur Brut (P.I.B.) de 7.6% dans le meilleur des cas. Cela correspond à une destruction de 1% de l’emploi salarié soit 570000 postes. Les baisses de revenu (salaires sous pression, destruction des heures supplémentaires, baisse des primes…), la baisse de revenu des indépendants (durement touchés par l’inactivité de plus de 2 mois), la baisse de revenu des produits financiers (assurance vie, bourse, etc..) pèseront aussi dans la baisse du pouvoir d’achat.

Certes, il s’agit du pouvoir d’achat en général mais il aura forcement un impact sur les prétentions d’acquisition d’un bien.

Une imminente future crise bancaire ?

Une imminente future crise bancaire est très probable en raison de leur santé très moyenne en 2020 et en raison des taux d’intérêt qui sont à zéro, voire négatif. Que faire lorsqu’il n’y a plus de marge de manœuvre ? Pour l’instant, les banques sont soutenues par les rachats d’obligations par les banques centrales à grand renfort de QE (voir la vidéo de 2015 ci-dessous)

Ces mêmes banques, en plein stress, seront moins disposées à accorder un prêt en comparaison avec les années précédentes. En effet, l’augmentation du chômage, le risque de perdre son emploi dans les secteurs les plus touchés (automobile, tourisme, transports aériens etc..) sont autant d’arguments pour refuser un dossier.

Le facteur stress augmentera aussi quand les premiers clients appelleront au secours pour demander un rallongement des échéances de leur paiement de crédit avec les impondérables liés à la crise.

Des taux d’intérêts resteront-ils aussi bas ? Existe-t-il encore une marge de manœuvre pour soutenir le secteur ?

Les taux d’intérêt sont déjà entrain de grimper doucement pour les prêts longues durées en raison de l’augmentation de prime de risque (elle vient d’être ré-évaluer, on pouvait s’y attendre)

La situation bancaire n’est pas encore parfaitement dévoilée pour éviter une crise de la confiance envers les banques. Si la banque chez qui vous avez pris un crédit vient à faire faillite, il y a fort à parier que l’établissement qui rachètera votre crédit le fera à un taux bien supérieur à celui négocier avec la banque défaillante en raison du risque.

Comment les investisseurs immobiliers pour les biens voués à la location de courtes durées vont-ils résister au stress.

Les investisseurs de biens locatifs à courte durée (Airbnb ou équivalent) n’ont plus de locataires (absence de tourisme pour encore quelques mois). Ils ont des charges fixes importantes (crédits et charges fixes). De plus, n’ayant aucune visibilité, ils vont certainement prendre le risque de mettre vite leur(s) bien(s) en vente avant une éventuellement décote.

Ceux qui ont joué les « Donald » comme on les appelait aux Etats-Unis pendant la crise des subprimes, en achetant 10 appartements à crédit pour vivre comme des rentiers, vont certainement avoir le réflexe de dégraisser rapidement pour ne pas se retrouver sous les ponts. Ça va d’autant plus vite si ces mêmes personnes n’ont pas de revenus fixes ou de liquidité pour palier à l’absence de revenus locatifs et aux remboursements des banques. Leur empire est construit sur la dette ! C’est encore pire s’ils ont mal négocier leur bien ou s’ils ont acheté au plus haut.

Est-ce cette amorce vendeuse aura des répercutions sur le marché immobilier global ?

Est-ce que l’endettement des ménages résistera au stress post-COVID ?

Que dire des personnes qui se sont endettées pour 25 ans et qui vont perdre peut-être perdre leur emploi ? Ces mêmes personnes dont les dossiers sont passés juste en terme d’endettement grâce à des taux ridiculement bas.

Que dire des petits investisseurs qui vont apprendre que leur locataire vient de perdre son emploi, qu’il ne peut plus payer le loyer, mais qu’il fait appel à la trêve hivernale pour rester dans le bien. Que va faire ce bailleur quand il sera en défaut de paiement de son prêt ?

Est-ce que ce stress subit par d’autres bailleurs vont-ils faire peur aux investisseurs devant les risques d’impayés. Alors que les loyers sont n’ont pas encore augmenté, vaut-il le risque de voir leur bien déprécié par la crise, de risquer une perte sèche, des soucis, dans un marché où le locataire est roi ?

Pour rappel, après les subprimes, les banques ont prêté aveuglement. Même si fondamentalement la bulle a éclaté en raison de produits financiers ultra bancales, on retrouve des similitudes. Le résultat, c’est que les banques se sont retrouvées avec des dizaines de milliers de maisons sur les bras pendant la crise des subprimes. En sera-t-il de même ?

L’investissement des étrangers restera-t-il au rendez-vous ?

Les investisseurs étrangers, comme les anglais sur la côté ouest française ou les qataris à Paris qui achetaient presque sans négocier ont participé à la spéculation dans le domaine de l’immobilier. Certes, sur des biens spécifiques, de luxe souvent mais qui avaient tendance à faire monter artificiellement tout le secteur.

Vont-ils continuer à venir investir en France alors qu’ils subissent la crise également. Vont-ils couvrir leurs positions avant que le marché ne commence à baisser ?

Que va faire l’Etat ?

De l’avis de tous, l’Etat a bien réagi en soutenant les salaires via le chômage partiel et en soutenant les entreprises. L’Etat providence oui ! mais ce n’est que provisoire puisque l’Etat va chercher à se rembourser.

L’Etat va évidemment regarder là où il y a de l’argent. Soit il augmente la TVA, soit il ponctionne l’épargne, soit il taxe l’immobilier.

L’Etat qui a besoin d’argent va supprimer les aides fiscales incitatives à l’achat d’immobilier. L’Etat va aller chercher l’argent là où il se trouve. C’est à dire dans l’immobilier. La rentabilité ne serait alors plus à l’ordre du jour avec la disparition de ces aides.

Les nouvelles taxes (l’IFI par exemple) que l’Etat va mettre mis en place qui plomberaient la rentabilité, notamment sur les résidences secondaires ou les investissements. Par exemple, la taxe d’habitation qui disparaît et qui, par le jeu des vases communicants va faire augmenter les taxes foncières, à la charge du propriétaire. On pourrait aussi imaginer des taxes indexées sur la valeur du bien. Ces taxes sont des charges de plus en plus pesantes sur un bon nombre d’emprunteurs qui n’avaient pas pris en compte cette éventualité dans leur calcul de leur endettement. Endettement qui se transformerait rapidement en sur-endettement le cas échéant.

La baisse de la bourse va-t-elle orienter les français a changé leur secteur d’investissement ?

Le secteur favori des américains est les produits financiers.

Les français sont plus conservateurs et se tourne vers des secteurs d’investissements moins soumis aux tourmentes de l’économie boursière.

Toutefois, la bourse a grandement baissé et cela attire de nombreux particuliers qui voient là l’occasion de faire de bonnes affaires avec des actions à bas coûts. En effet, la reprise économique leur offrirait une valorisation future profitable dans un avenir proche. Cette hypothèse repose sur la théorie d’une reprise rapide en raison d’un stress exogène et d’une économie qui s’est reconstruite vertueusement depuis la récession de 2008 (exogène: la pandémie est un facteur extérieur à l’économie). Les liquidités engagés dans les actions boursières proviendraient de l’épargne et des ventes mobilières. Cela ferait baisser la demande.

Quelles sont les raisons qui pourraient amener l’immobilier à se valoriser après la crise du COVID19 ?

D’ailleurs, les investisseurs y croient encore dur comme fer puisqu’ils ont souvent tous mis leurs œufs dans le même panier.

Avant la crise, le discours est prudent mais reste globalement en faveur de l’achat:

L’arrivée d’une crise soulève un certain nombre de questions:

- Les assurances vont protéger les propriétaires qui ne pourront pas rembourser leur mensualité.

- Les taux ne sont pas amener à repartir à la hausse comme dans certains pays où ils sont variables.

- Le manque d’offres dans certains lieux soutiendra les prix, au moins dans certains quartiers ?

- L’épargne ne rapporte plus, voire on perd de l’argent (taux d’emprunt très très faible et une inflation positive). Est-ce que les personnes qui ont des liquidités chercheront à investir dans l’immobilier où le rendement est plus important plutôt que voir fondre leur épargne comme neige au soleil ? De plus, ils ont fait des économies pendant les années précédentes et pendant le confinement et peuvent offrir un apport conséquent. (le taux d’épargne est de 30% en France aujourd’hui)

- Les promoteurs continueront-ils à soutenir l’offre en cas de crise ou de baisses des prix ? Moins d’offres soutiendra forcement les prix.

- Y aura-t-il une correction seulement provisoire pour repartir de plus belle à la hausse comme en 2008 ? On peut le penser car les prix repartent toujours à la hausse.

- Est-ce que la peur d’une saisie par l’Etat de l’épargne des français va les inciter à faire des achats dans la pierre pour éviter cette probable ponction et donc soutenir la demande.

- La demande sera soutenue par les nombreux propriétaires qui vont garder leur bien et même en acheter d’autres car la location leur assure un revenu stable.

- Le rachat de la dette auprès des grands institutionnels (assureurs, fond de pension, des fonds d’investissement, banques centrales étrangères) par la BCE en mode « no limit » est à l’origine d’une création monétaire jamais vu. Ces investisseurs vont avoir à nouveau de l’argent frais qu’ils vont ré-investir pour rembourser leur dette. Ils chercheront dans des actifs peu risqués à faible rendement (vu le contexte). Dès le retour de la confiance, ces institutionnelles chercheront des placements plus rentables comme l’immobilier résidentiel.

L’immobilier après le COVID – les questions sans réponse.

L’économie va réagir en fonction de la confiance des consommateurs et des investisseurs. Si la peur s’empare des français et qu’ils se mettent à économiser, donc à ne plus consommer, la croissance ne sera pas au rendez-vous et le deuxième semestre verra un -12 points de croissance du PIB.

Ne sachant pas si on s’engage sur un scénario déflationniste ou inflationniste et qu’en général l’investissement mobilier se joue sur du long terme, on ne peut que se poser des questions:

- L’immobilier n’est-elle pas devenue une valeur trop spéculative ?

- Le marché est-il assez solide pour faire face à la crise que arrive ?

- L’offre restera-t-elle supérieure à la demande ?

- Le taux d’endettement des français est-il trop élevé ? (il était de 82% aujourd’hui)

- Les investisseurs vont-ils continuer à croire à la rentabilité de l’immobilier ? Lorsqu’on regarde la courbe de croissance des prix, on peut s’interroger si les prix n’ont pas atteint leur potentiel maximum. Est-ce que ça vaut le coup de rentrer dans un secteur cher, sans réel potentiel, incertain (défaut de paiements plus fréquents et des lois qui sur-protège les locataires) et par conséquent risqué. Sans compter, l’aspect chronophage et le facteur stress de la gestion de ce patrimoine en cas d’imprévus.

- Les banques ont-elle trop prêtées ? Sont-elles assez solides pour faire face à la crise ?

- Est-ce le début d’un nouveau cycle baissier ? Sera-t-il si important dans les zones à forte concentration de population ?

- Est-ce que les taux d’emprunt resteront aussi bas ? Resteront-ils fixes ?

- Est-ce que la pierre restera la valeur refuge des français si les prix se mettent à dégringoler ?

- Le durcissement de l’accès au crédit affaiblira-t-il l’offre par rapport à la demande ?

- Les petites surfaces sont très chères des grandes ville. Les stigmates laissées par ce confinement insupportable dans ce genre de biens et le développement du télé-travail inciteront les gens à partir en province dans des maisons avec jardin à des prix plus abordables ?

- Dans un scénario inflationniste, les salaires seront revalorisés et offrirons un pouvoir d’achat plus important, augmentant artificiellement les prix.

- Est-ce que la peur de défaut des banques et de la menace d’un renflouement des banques en interne dit « bail-in », va-t-il inciter des particuliers à se réfugier dans la pierre alors qu’ils n’avaient peut être pas prévus d’acheter ?

- Est-ce que la peur de nouvelles taxes sur l’épargne par l’Etat et d’une possible inflation, voire hyper-inflation, va-t-il aussi inciter certains particuliers à se protéger dans la pierre ?

- Va-t-il y avoir un attentisme des acheteurs qui vont espérer un crack immobilier ?

- Les vendeurs d’hier peuvent attendre des jours meilleurs ?

- Est-ce qu’une augmentation soudaine de biens à la vente peut soulever un vent de panique dans le secteur ?

- Ne sommes nous pas entrain de vivre la crise Japonaise de 1990 qui après un marché spéculatif a subit une crise sans commune mesure suite à un stress économique comme celui que nous vivons aujourd’hui ?

- Est-ce que les assurances souscrites lors de la souscription d’un prêt protège les propriétaires d’une crise sanitaire comme celle-ci ?

- Le BTP est un des secteurs qui a le plus eu recours au chômage partiel. Est-ce que le secteur va sous-performer ?

- Est-ce que le confinement a créé de nouvelles séparations de couples ?

En attendant la reprise, la BCE maintiendra à court et moyen terme les taux bas. Il n’y a donc peu de chance de voir venir un scénario inflationniste dans un premier temps. Il s’agira d’observer la réaction des français dans leur globalité.

On va vite voir si ces derniers on fait « les américains » comme le laissait entendre la BCE et Bercy en janvier 2020 et si la proportion de propriétaires a être pris à la gorge.

Une chose est certaine, c’est que ce virus arrange bien les Etats pour trouver un coupable à cette crise qui nous pendait au nez. En effet, celle-ci était annoncée et démontrée par de nombreux économistes depuis mi-2019. Ce petit VLOG résume bien la situation (tous les faits sont vérifiables) :

En effet, il est essentiel de rappeler que les banques américaines ont été re-financées discrètement l’année dernière après l’été avec 1000 milliards de dollars par la FED. Le risque est systémique car les banques françaises ont beaucoup d’obligations américaines dans leurs actifs. La preuve est dans ce reportage sur BNP Paribas. (nous parlons d’eux car c’est les champions l’achat de dettes de pays qui se retrouve en déconfiture plus tard comme la Grèce ou l’Italie)

Comme vous le constater, c’est une crise mondiale avec des paramètres et de variables incontrôlables (retour possible du confinement, économie globale, crise bancaire imminente, etc..). Les économistes se gardent de bien de prédire l’avenir. Mais cela s’annonce déjà comme possiblement catastrophique.

La chose nouvelle que nous constatons, c’est que les économistes « optimistes » rejoignent désormais le camps des « pessimistes » et que tout le monde s’accorde à dire que rien de bon ne va sortir de cela, même avec l’appui des banques centrales. Celles-ci n’ont plus que quelques cartes à jouer pour éviter que la récession ne se transforme en dépression.

Pour terminer, nous avons observé une très forte baisse des foncières en bourse. C’est plutôt négatif.

Immobilier Post-COVID-19 – La conclusion

On aura vu que 2019 était une année charnière où de nombreuses personnes s’interrogeaient sur les prix et le devenir de l’immobilier en raison de facteurs économiques inquiétants. On aura vu aussi que des nouveaux facteurs de risques se sont ajoutés en raison d’une crise sanitaire sans commune mesure. Celle-ci plombe encore plus l’économie et risque de faire imploser un système qui était déjà au bord de la rupture.

Nous n’avons pas de conseils à formuler pour orienter vos investissements. L’objet de cet article était de rappeler pourquoi l’immobilier était populaire en France et pourquoi il est peut-être risqué d’investir aujourd’hui.

Une autre vraie question: doit-on revendre son bien maintenant. Oui, si vous voyez cet investissement comme une action en bourse, allez-vous vendre au plus haut pour re-investir plus tard quand les prix auront chuté ?

N’hésitez-pas à réagir dans les commentaires.

Immobilier Post-COVID-19 – La citation

Le prix de l’immobilier est déterminé par le prix de l’idiot qui achète !

Olivier Delamarche

Média post COVID sur l’immobilier :

Et ma playlist youtube qui m’a servi de support à tous ces arguments https://www.youtube.com/playlist?list=PLhrqBRRxpe3ux8032Vc3xbqvoHuoEDs_-

Les petits détails de l’histoire, qui peuvent tout faire accélérer l’économie vers la dépression …

La création monétaire est artificielle. Un euro papier (argent fiduciaire) emprunté créé 9 euros (monnaie scripturale) dans les comptes de la banque . (Oui, juste comme ça – l’étalon or a disparu en 1971 en France) – Notre système monétaire et la dette repose sur du … VIDE ! . https://youtu.be/7kYXEBHePJc

Certains ont inventé les crypto-monnaies comme le bitcoin pour ne plus dépendre de cette création monétaire artificiel. En effet, le nombre de bitcoin est fixe et est fabriqué par un réseau d’ordinateur par le minage. L’objectif est de créer une monnaie unique, anonyme, sans taux de change, sans de dépendance aux Etats et à leur soif de dilution de monnaies pour effacer leur erreur.

La dette de l’Etat français est abyssale. A telle point que l’Etat français emprunte pour payer les intérêts de cette dette. C’est de la cavalerie pure et simple. L’Etat qu’il démontre qu’il n’est même pas capable de payer son emprunt de base. https://youtu.be/YnA74bGRstA

Depuis 2009, Les banques centrales manipulent les marchés actions en rachetant les obligations des entreprises en difficulté. Tout est racheté sans aucune limite. Les règles que la BCE s’était imposée avant crise ont disparu. La BCE les a purement transgressées. A telle point que les Allemands, qui reste un des pays les moins endettés, attaque la BCE. https://www.marianne.net/debattons/billets/l-avis-du-tribunal-de-karlsruhe-devoile-les-dysfonctionnements-de-la-bce

La manipulation des marchés et le trading à haute fréquence bouleverse l’investissement boursier et le trading basé sur le « fondamental » https://youtu.be/LL3mzQ3l9pM

L’arrivée du mastodonte blackrock qui manipule l’ensemble du marché. https://youtu.be/Abz3Ab9HhaQ

Les entreprises empruntent un maximum car le coût de l’emprunt est gratuit (taux zéro). Toutefois, ce n’est pas pour financer de nouveaux projets mais pour acheter leurs propres actions afin de soutenir les cours (les faire monter artificiellement). https://www.capital.fr/entreprises-marches/rachat-dactions-le-scandale-financier-qui-couve-aux-etats-unis-1365245

Enfin, l’achat d’or papier, que vous ne pouvez même pas échanger contre de l’or mais qui sert à spéculer sur le prix de l’or. https://youtu.be/Ea1JZzRCFqI

Il te reste à cliquer sur la vidéo ci-dessous !!!